Egy közelmúltban elvégzett kutatás szerint Magyarországon mindössze a lakosság alig több mint 30 százaléka rendelkezik életbiztosítással, miközben közel kétharmada tisztában van vele, hogy enélkül a biztosítási forma nélkül nem érezheti felkészültnek magát a jövő váratlan kihívásaival szemben. Ennek a látszólagos ellentmondásnak az egyik lehetséges megoldása szigorúan anyagi természetű – bizonyos esetekben egyszerűen túl drágák ezek a biztosítások, jóllehet hiányuk sajnos valódi családi tragédiákhoz vezethetnek. Az alábbiakban azt járjuk körül, hogy mégis kik azok, akiknek mindenképp rendelkezniük kéne ezzel a biztosítási fajtával, valamint azt is megnéztük, hogy körülbelül mekkora biztosítási összeget érdemes választani, illetve milyen kiadásokkal jár mindez.

Idén ősszel jelent meg egy, az Ipsos Piackutató Zrt. által az Alfa Biztosító felkérésére megjelent kutatás, amely többek között arra kereste a választ, hogy mennyire felkészült a magyar lakosság a váratlan élethelyzetekre, illetve mi az emberek elképzelése arról, hogy ők maguk mit tehetnének a felkészültségük javítása érdekében. A felmérés egyik meglepő eredménye az volt, hogy a megkérdezettek 61 százaléka szerint életbiztosítással (is) rendelkeznie kell annak, aki a jövő váratlan kihívásaival szemben felkészültnek szeretné érezni magát, ezzel szemben mégis mindössze 31 százalék nyilatkozott úgy, hogy valóban rendelkezik is ilyen típusú biztosítással.

Bizonyos szempontból még furcsábbá teszi a fenti eredményt, ha hozzátesszük, hogy ugyanebben a kutatásban a megkérdezettek 63 százaléka mondta azt, hogy rendelkezik lakásbiztosítással (azok aránya, akik szerint rendelkeznünk kell ezzel a biztosítási formával ahhoz, hogy felkészültnek érezhessük magunkat 69 százalék volt). Bár ez a 63 százalék sem tűnik túlságosan magasnak – főleg akkor, ha figyelembe vesszük, hogy a jelzáloghitellel rendelkező háztartásoknak a hitelt nyújtó bank is előírja, hogy legyen biztosításuk -, mégis van az egésznek egy olyan különös olvasata, hogy az emberek előbb gondolnak egy vagyontárgy, mint a saját életük biztosítására.

A fenti aránytalanságot egyrészt magyarázhatja, hogy senki sem szeretné, hogy a sokszor egy élet munkájával megteremtett ingatlan megsemmisüljön, illetve senki sem szeretne az utcára kerülni. Ezzel szemben egy baleset okán bekövetkező hirtelen halál elsőre talán kevésbé tűnik fenyegető veszélynek. Abba azonban már kevesebben gondolnak bele, hogy meghalni nem csak balesetben lehet, illetve egy nem halálos kimenetelű baleset is elegendő lehet ahhoz, hogy a sebesült a jövőben ne legyen képes eltartani magát és/vagy másokat.

Kinek nem szabadna spórolni ezen?

Először is tisztázzuk, hogy most kifejezetten a kockázati életbiztosításokról illetve balesetbiztosításokról beszélünk – tehát egy olyan biztosítási formáról, amely kizárólag akkor fizet, ha a szerződés ideje alatt a biztosított meghal vagy valamilyen balesetet szenved, illetve betegségben szenved. Ez egyúttal azt is jelenti, hogyha szerencsénk volt, és a szerződésünk úgy ér véget, hogy kutya bajunk, akkor a végén semmit sem kapunk vissza az általunk befizetett összegből – hasonlóan a már említett lakásbiztosításokhoz.

Bár első pillantásra talán nem túl vonzó a gondolat, hogy a lakásbiztosítás és a kötelező biztosítás – vagy esetleg még egy casco – mellé a nyakunkba vegyünk még egy fix kiadást, amiből – ha szerencsénk van – soha egy forintot nem látunk vissza, valójában ha hitelünk van, esetleg még gyerekeink is vannak, akkor szinte kötelezőnek kellene érezzük, hogy saját magunkat is biztosítsuk. Ez különösen igaz az elsődleges családfenntartókra, hiszen ha ők meghalnak vagy munkaképtelenné válnak akkor az anyagilag tőlük függő gyerekek, házastárs/élettárs egzisztenciája veszélybe kerül.

Hiszen az eltartó jövedelmének kiesése esetén a másik félre hárul minden kiadás – a hitel törlesztőrészletei, a gyerekek eltartása, taníttatása, rezsi stb. Arról nem is beszélve, hogyha az eltartó nem meghal, hanem „csak” megrokkan, akkor a jövőben már a róla való gondoskodást is meg kell oldani valahogy.

Könnyen belátható tehát, hogy egy ilyen szerencsétlenség esetén az érintett családnak minimum milliókra, de sokszor inkább tízmilliókra van szüksége ahhoz, hogy anyagilag átvészelhesse a tragédiát.

Amikre mindenképp biztosítsuk magunkat

Tulajdonképpen már havi néhány ezer forintért is kaphatunk életbiztosítást, csakhogy nagyon nem mindegy, hogy az adott termék milyen esetekben illetve milyen összegeket fizet ki a biztosítottnak. Sok biztosítás a baleseti halálra fizeti a legmagasabb összeget, ami elsőre jól hangzik, de ha belegondolunk, akkor sokkal nagyobb esélyünk van arra, hogy valamilyen betegségben haljunk meg, mint balesetben. Éppen ezért érdemes arra figyelni, hogy a választott biztosítás lehetőleg mindenféle halál esetén fizessen, és ne csak a baleseti halál esetén.

Sajnos az is előfordulhat – mint már említettük -, hogy valaki túlél egy balesetet, ám akár örökre rokkant marad. Ilyen esetben – értelemszerűen – nem fizet a baleseti halálra kötött biztosítás, miközben az érintett nem csak keresőképtelenné válik, de a jövőben ő is ellátásra szorulhat majd. Éppen ezért nagyon fontos, hogy a biztosítási szerződés erre az eshetőségre is kiterjedjen. A harmadik fontos kategória pedig az egyéb betegségekből – például agyvérzésből - eredő keresőképtelenség – ez sajnos ugyancsak nem ritka, így fontos, hogy a biztosítás ez ellen is védje az embert.

Havi néhány ezer forinttól a határ a csillagos ég

Kíváncsiságból megnéztük, hogy jelenleg milyen ajánlatok közül választhat az, aki most szeretne életbiztosítást kötni. Fontos kiemelni, hogy nem vizsgáltunk meg egyenként minden lehetőséget, célunk csupán az volt, hogy egy általános képet kapjunk arról, hogy milyen költségekkel járna egy ilyen termék igénybevétele.

Elsőnek a K&H Biztosító előre összeállított csomagokkal kínált életbiztosításait néztük meg. A biztosító három csomagot ajánlott fel számunkra, ezek havidíja 3 520, 5 010 illetve 6 640 forint, a szerződés futamideje mindegyik esetben 10 év.

A felsorolt havidíjak igazán nem túl magasak, jóllehet cserébe a biztosítási összegek sem jelentősek. Természetesen baj esetén ezek is fontos segítséget nyújthatnak, ám ha ragaszkodunk a fentebb megfogalmazott szcenárióhoz – tehát ahhoz, hogy a biztosításból kellene fedezni a meglévő hitelt, illetve eltartani, nevelni az esetleg még kicsi gyerekeket, akkor könnyen belátható, hogy ezek a biztosítási összegek még nem oldják meg a hátramaradók minden problémáját.

Második nekifutásnak a Netrisken néztük meg, hogy milyen balesetbiztosítások közül választhatunk. Itt már valamelyest személyre szabhattuk az ajánlatokat – a saját adatok megadásakor egy 34 éves férfit jelöltünk meg egyedüli biztosítottként. A biztosításközvetítő portál összesen 11 ajánlatot kínált fel nekünk – négy kategóriában összesen kettő-hármat.

A legolcsóbb kategóriában („alap csomagok”) már 8 640 forintos éves (720 forint/hó) díjért is kínál életbiztosítást a Genertel.hu, ez azonban csak baleseti halál esetén fizet, akkor is csak 5 millió forintot. A kategóriában még a Signal Iduna és az Uniqa ajánlatai voltak megtalálhatók – mindkettőnek 16 ezer forintos az éves díja (1 333 forint/hó), illetve mindkettő maradandó rokkantság esetén fizeti a legnagyobb összeget (10-10 millió forintot).

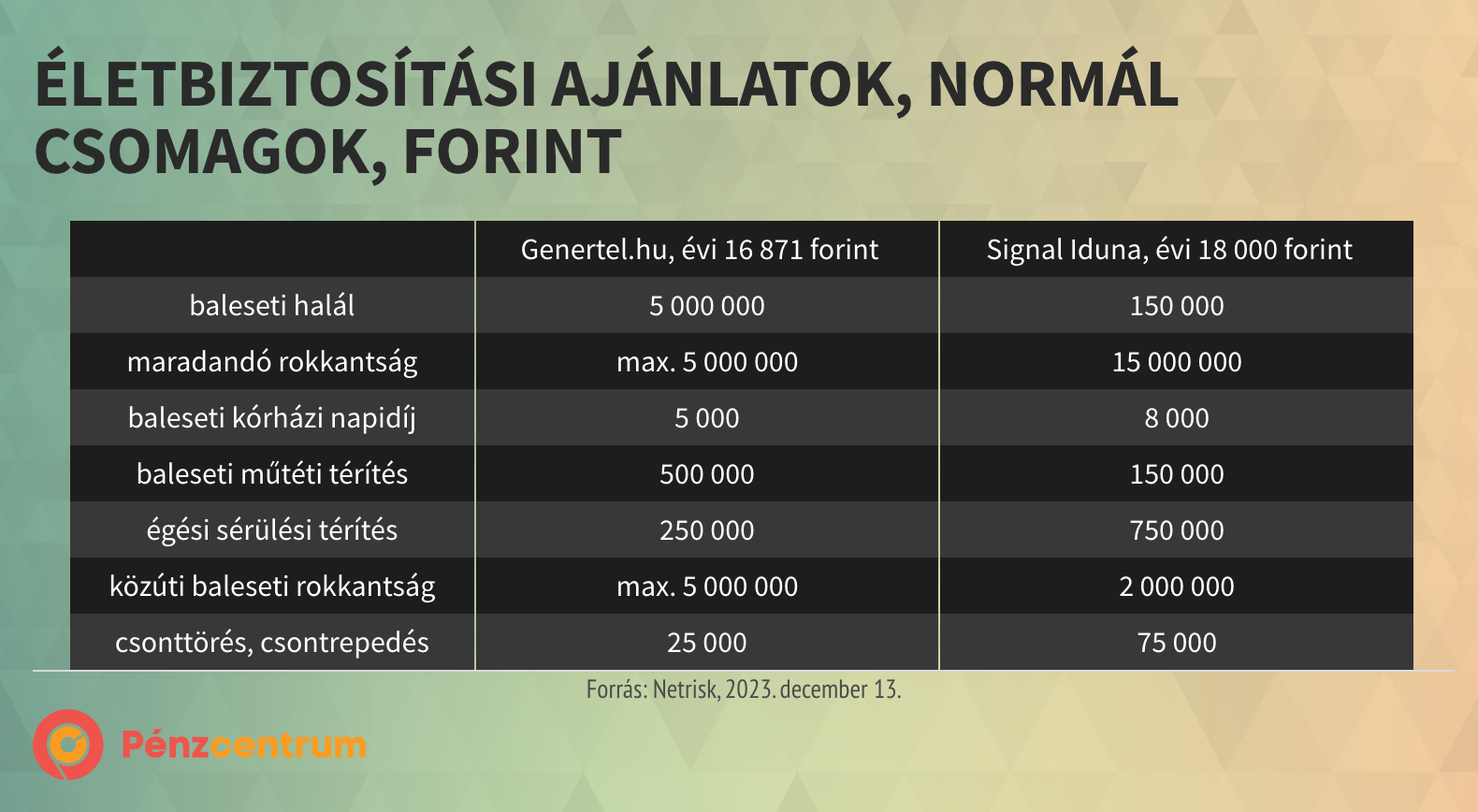

Az eggyel nagyobb kategóriában („normál csomagok”) 16 871 forintos éves (1 406 forint/hó) díjért kínál életbiztosítást a Genertel.hu, mely esetében 5 millió forintosak a legmagasabb biztosítási összegek (baleseti halál, maradandó rokkantság és közúti baleseti rokkantság esetén). Ennél alig valamivel többe, évi 18 ezer forintba (1 500 forint/hó) kerül a Signal Iduna ajánlata. Ez maradandó rokkantság esetén már 15 millió forintot fizet, ám minden más esetben ennél jóval kisebb összeget, például baleseti halál esetén csak 150 ezer forintot.

A második legnagyobb kategóriában („optimális csomagok”) a Signal Iduna ajánlata a legolcsóbb – ez évi 23 ezer forintba kerül (1 917 forint/hó). Itt is 15 millió forint a legmagasabb biztosítási összeg, amit ugyancsak maradandó rokkantság esetén fizet a biztosító, akárcsak a normál csomagok közötti ajánlata esetén. Az egyetlen különbség ahhoz képest, hogy itt már baleseti halál esetén is egy jelentősebb, 8 millió forintos összegre számíthat a biztosított kedvezményezettje.

A Genertel.hu optimális csomagja évi 25 914 forintba (2 160 forint/hó) kerül, míg az Uniqáé évi 24 ezerbe (2 000 forint/hó). A legmagasabb összeget, 20 millió forintot az utóbbi fizeti, mégpedig maradandó rokkantság esetén. A Genertel.hu esetében 10 millió forint a maximális összeg, amire a biztosított jogosult lehet (maradandó rokkantság és közúti baleseti rokkantság esetén).

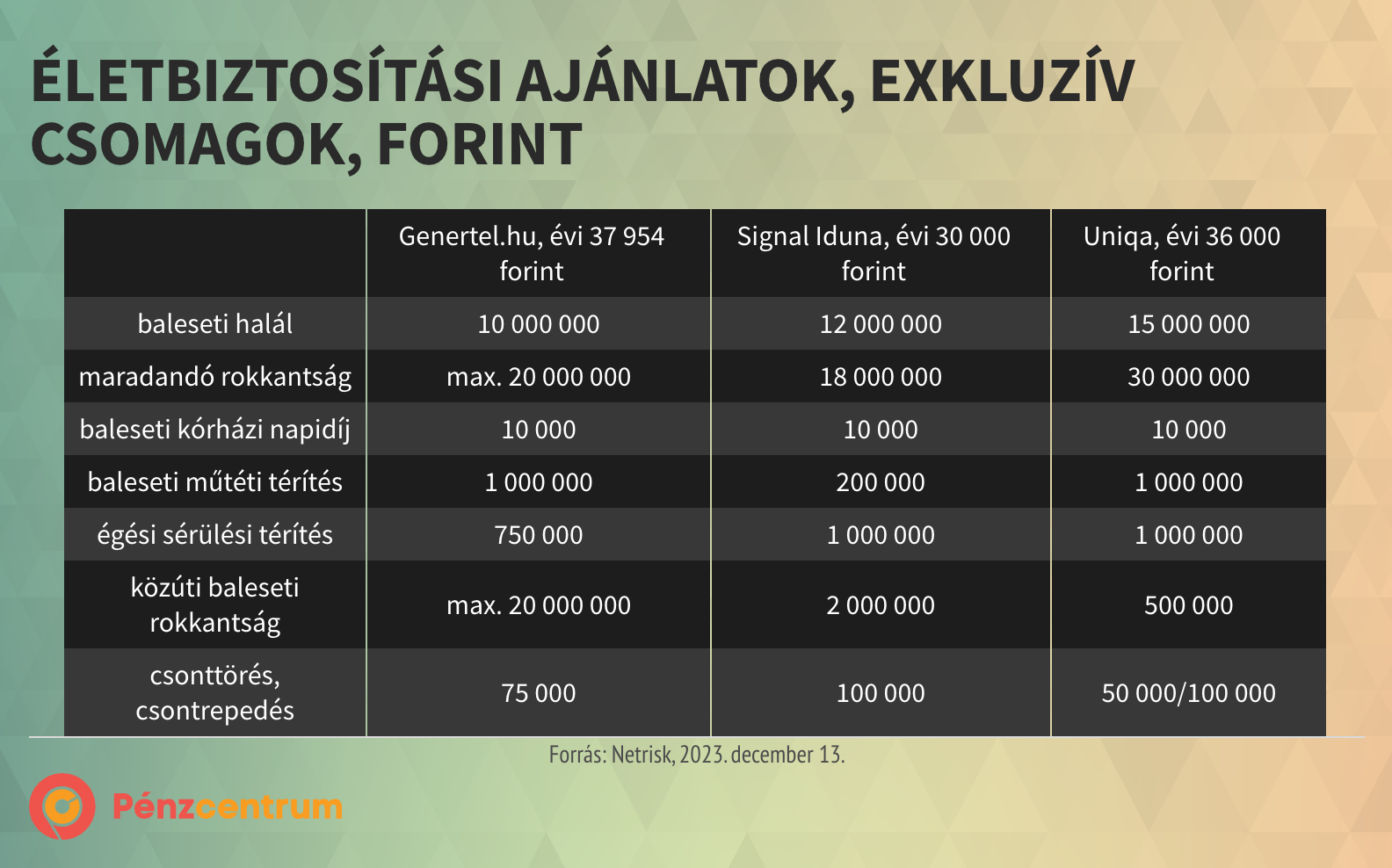

A legnagyobb kategóriában („exkluzív csomagok”) évi 30 ezer (Signal Iduna, 2 500 forint/hó), évi 36 ezer (Uniqa, 3 000 forint/hó) és évi 37 954 (Genertel.hu, 3 163 forint/hó) forintért vásárolhatunk életbiztosítást. Ebben az esetben 30 millió forint a legmagasabb biztosítási összeg, amit az Uniqa fizet maradandó rokkantság esetén. Ugyanerre a káreseményre a Genertel.hu maximum 20 millió, a Signal Iduna 18 millió forintot fizet a biztosítottnak.

Jelentősebb, 10 milliós, 12 milliós és 15 milliós összegeket fizetnek még a biztosítók baleseti halál esetén is, illetve a Genertel.hu maximum 20 millió forintot is fizethet közúti baleseti rokkantság esetén.

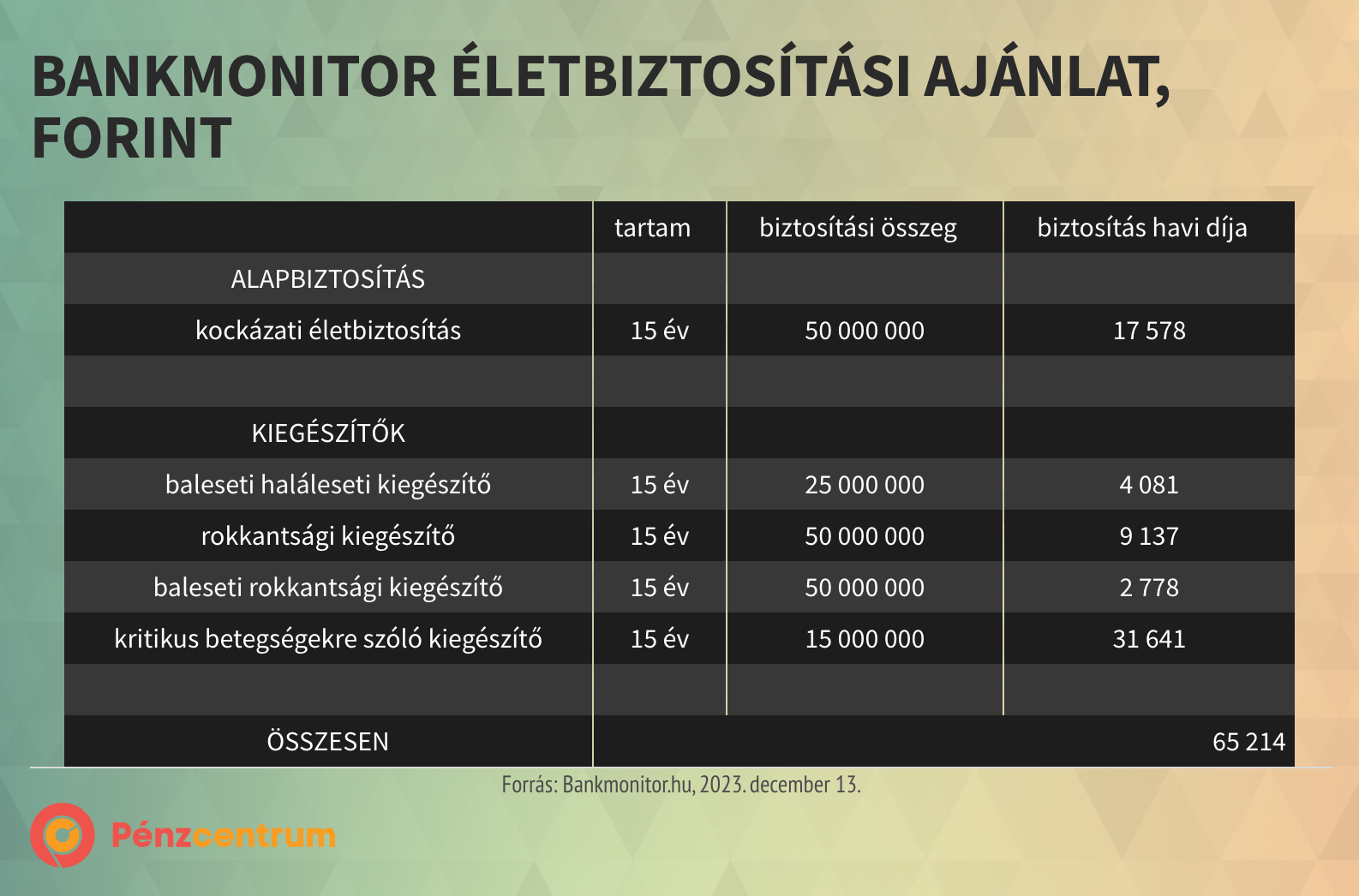

Jól látható, hogy a Netrisken elérhető ajánlatok sem túl drágák, ugyanakkor olyan igazán magas összegeket sem fizetnek baj esetén. Végezetül megnéztük a Bankmonitort is, hogy ott milyen ajánlatokat találunk. A honlapukon elérthető kalkulátorban halálesetet állítottunk be alapvető biztosításként, ám a kiegészítő elemeknél a bármely okú rokkantságot, a baleseti védelmet és a kritikus egészségügyi problémákat is bejelöltük.

Itt már mi maguk adhattuk meg, hogy hány éves legyen a szerződés futamideje, így 15 évet adtunk meg, feltételezve ugye, hogy még kiskorú gyerekeink vannak, és őket szeretnénk biztonságban tudni halálunk/rokkantságunk esetén. Biztosítási összegnek 50 millió forintot adtunk meg, hogy a feltételezett jelzáloghitelünk se jelentsen gondot.

Nos, ebben az esetben már lényegesen magasabb biztosítási díjjal szembesültünk.

Látható, hogy ennek az ajánlatnak az esetében nem csak a biztosítási összegek jóval magasabbak, hanem a kiegészítők között szerepel az úgynevezett „kritikus betegségekre szóló kiegészítő” is – tehát ez a biztosítás olyan betegségek esetére is szól, mint például agyvérzés, rák vagy infarktus. Ezek olyan betegségek, melyekre jóval nagyobb esélye van az átlagembernek, mint egy baleseti halálra, ráadásul arra is van esélye, hogy mindezeket túléli, jóllehet a betegséggel járó orvosi költségek igen magasak.

Nem véletlen, hogy csak ennek a kiegészítő biztosításnak havi (!) 31 641 forint a biztosítási díja, miközben a biztosítási összeg ennél a legalacsonyabb. A többi díjtétel ennél már jóval kisebb – még az alapbiztosítás díja is csak ennek a fele, 17 578 forint. Összességében tehát egy igen combos havi (!) 65 214 forintos biztosítási díjat kellene megfizetnünk ezért a biztosításért, ami éves szinten már 782 568 forintot jelentene.

Ez hússzor több, mint a Netrisken kalkulált legdrágább ajánlat volt.

Összességében tehát azt mondhatjuk, hogy akár havi néhány ezer forintért is köthetünk életbiztosítást, ám a család valóban teljeskörű védelméért már igen mélyen a zsebünkbe kell nyúlnunk. Ennek fényében már kevésbé tűnik meglepőnek, hogy a magyarok mindössze 31 százaléka rendelkezik ezzel a biztosítási fajtával.

Forrás: www.penzcentrum.hu